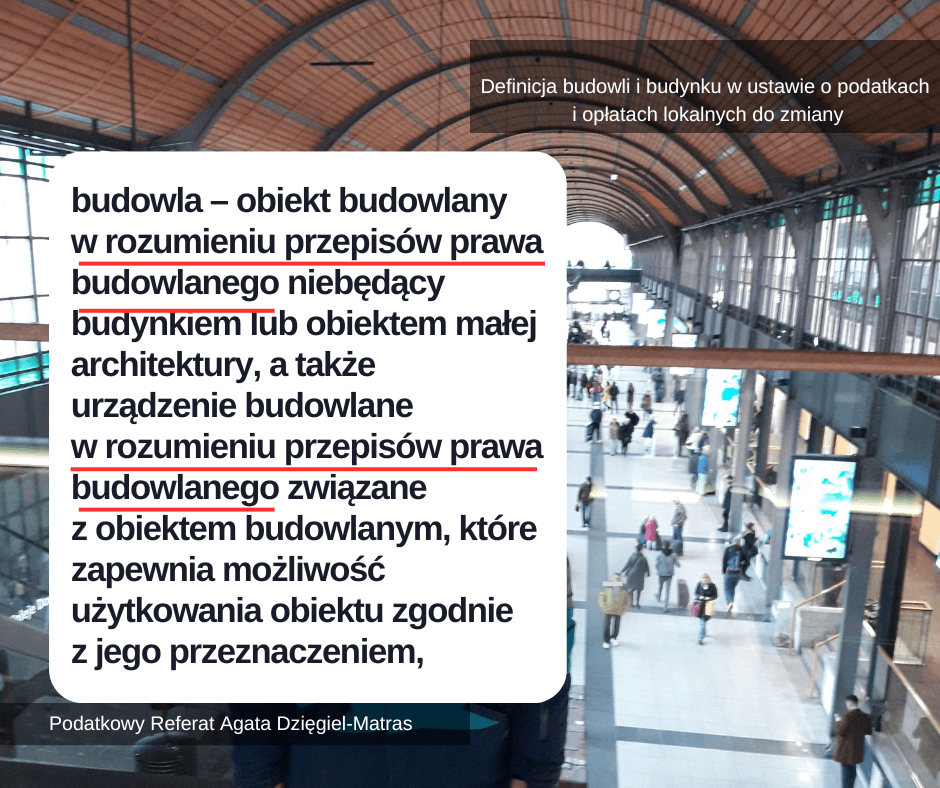

Definicja budowli i budynku w ustawie o podatkach i opłatach lokalnych do zmiany.

Zawarta w ustawie o podatkach i opłatach lokalnych definicja budowli jest niekonstytucyjna orzekł Trybunał Konstytucyjny w wyroku z 4 lipca 2023 r. sygn. akt SK 14/21.

Trybunał Konstytucyjny w wyroku z 4 lipca 2023 r. sygn. akt SK 14/21 orzekł, że art. 1a ust. 1 pkt 2 ustawy z dnia 12 stycznia 1991 r. o podatkach i opłatach lokalnych (Dz. U. z 2023 r. poz. 70) jest niezgodny z art. 84 i art. 217 Konstytucji Rzeczypospolitej Polskiej. Przepis art. 1a ust. 1 pkt 2 ustawy o podatkach i opłatach lokalnych utraci moc obowiązującą po upływie 18 (osiemnastu) miesięcy od dnia ogłoszenia wyroku w Dzienniku Ustaw Rzeczypospolitej Polskiej.

Trybunał Konstytucyjny stwierdza: ustawa o podatkach i opłatach lokalnych normuje przedmiot opodatkowania podatkiem od nieruchomości w art. 2 ust. 1, wskazując, że opodatkowaniu tym podatkiem podlegają grunty, budynki oraz budowle związane z prowadzeniem działalności gospodarczej. Art. 2 ust. 1 pkt 3 ustawy o podatkach i opłatach lokalnych, który określa budowle jako przedmiot podatku od nieruchomości, nie definiuje ich jednak. Dla określenia przedmiotu opodatkowania podatkiem od nieruchomości konieczne jest sięgnięcie do definicji legalnej budowli zawartej w art. 1a ust. 1 pkt 2 ustawy o podatkach i opłatach lokalnych. Przepis ten jednak również nie zawiera autonomicznej definicji legalnej budowli na potrzeby podatkowe, ale odsyła aż dwukrotnie do przepisów prawa budowlanego, a więc przepisów niepodatkowych. Odesłanie do ogólnego pojęcia „przepisów prawa budowlanego” jako dziedziny prawa administracyjnego, a nie do samej ustawy z dnia 7 lipca 1994 r. – Prawo budowlane, powoduje, że określenie przedmiotu opodatkowania może nastąpić nie tylko w ustawie, lecz potencjalnie także w akcie rangi podustawowej, który zaliczałby się do prawa budowlanego. Na gruncie obowiązujących przepisów nie można precyzyjnie ustalić, które – czy to ustawowe czy podustawowe akty prawne – należą do prawa budowlanego. Co za tym idzie podatnik nie może mieć pewności czy dany akt prawny, nawet rangi ustawowej, będzie przez organ podatkowy uznany czy też nie za należący do prawa budowlanego, a przez to kształtujący przedmiot opodatkowania w podatku od nieruchomości w jego sytuacji faktycznej lub prawnej.

Trybunał podniósł również, że w jego ocenie nie jest dopuszczalne regulowanie w ustawie niepodatkowej tak istotnych elementów konstrukcji prawnej podatku jak jego przedmiot. Trybunał zgodził się ze stwierdzeniem skarżącej spółki, że fundamentalną kwestią z perspektywy prawidłowego wypełnienia przez podatnika ciążącego na nim zobowiązania podatkowego jest właściwe ustalenie przedmiotu i podstawy opodatkowania. Posłużenie się przez ustawodawcę w definicji legalnej budowli, zawartej w art. 1a ust. 1 pkt 2 ustawy o podatkach i opłatach lokalnych, ogólnym odesłaniem do „przepisów prawa budowlanego” uniemożliwia podatnikom ustalenie na podstawie samych przepisów ustawy podatkowej czy należące do nich budowle są objęte podatkiem od nieruchomości czy też nie.

Mając na uwadze potrzebę zachowania ciągłości opodatkowania budowli podatkiem od nieruchomości, termin utraty mocy obowiązującej przez art. 1a ust. 1 pkt 2 ustawy o podatkach i opłatach lokalnych został przez Trybunał Konstytucyjny odroczony o 18 miesięcy. Ma to pozwolić ustawodawcy na przygotowanie i wprowadzenie nowego uregulowania definicji legalnej budowli na potrzeby określania przedmiotu podatku od nieruchomości.

Trybunał podkreślił również, że ustawodawca wprowadzając nową definicję legalną budowli w ustawie o podatkach i opłatach lokalnych, która nie będzie odwoływała się do ustaw niepodatkowych, powinien również zmienić obowiązującą definicję legalną budynku, zawartą w art. 1a ust. 1 pkt 1 ustawy o podatkach i opłatach lokalnych, która również odwołuje się do „przepisów prawa budowlanego”.

Temat również na forum Podatkowy Referat: https://podatkowyreferat.online/forumpodatkowyreferat/topic/definicja-budowli-i-budynku-w-ustawie-o-podatkach-i-oplatach-lokalnych-do-zmiany/