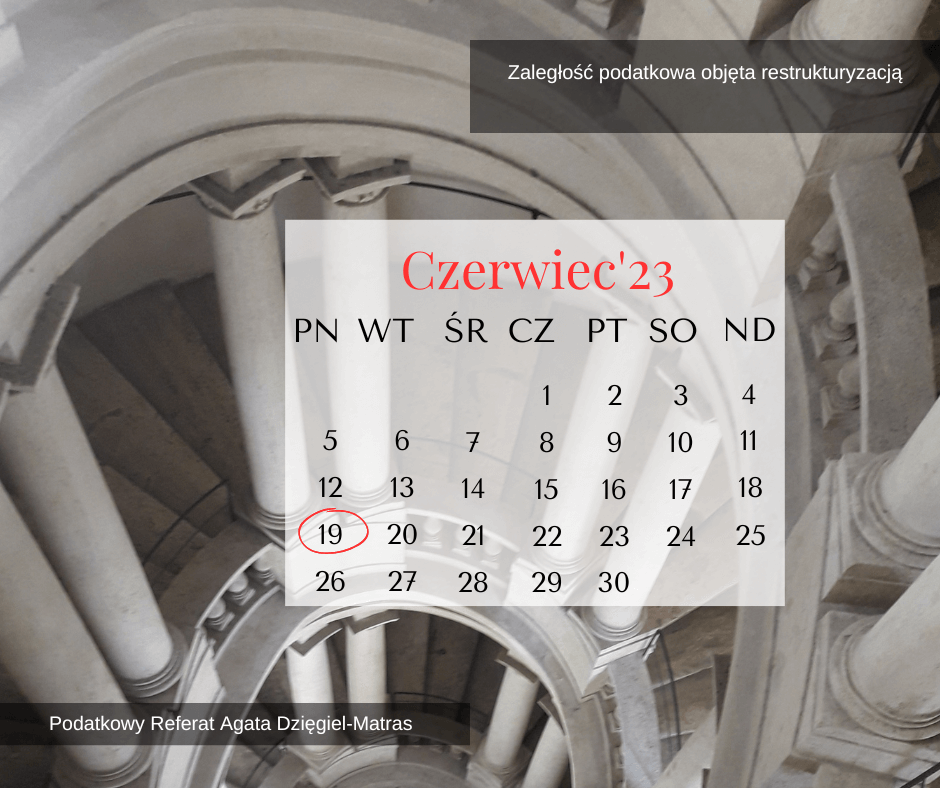

Zobowiązania podatkowe objęte restrukturyzacją.

O tym, które zobowiązania podatkowe zostaną objęte restrukturyzacją rozstrzyga konkretna data, np. 19 czerwca 2023 r. Ta data to dzień otwarcia postępowania restrukturyzacyjnego.

Dzień otwarcia postępowania restrukturyzacyjnego określa art. 189 ustawy Prawo restrukturyzacyjne. Dniem otwarcia postępowania restrukturyzacyjnego jest dzień wydania postanowienia o otwarciu przyspieszonego postępowania układowego, postępowania układowego lub postępowania sanacyjnego. Natomiast w postępowaniu o zatwierdzenie układu uznaje się, że skutki otwarcia postępowania restrukturyzacyjnego powstają z dniem układowym, który jest ustalany niezwłocznie po rozpoczęciu przez nadzorcę układu pełnienia swojej funkcji.

Postępowaniem restrukturyzacyjnym są objęte wierzytelności powstałe przed dniem otwarcia postępowania restrukturyzacyjnego. Wynika to z art. 76 ustawy Prawo restrukturyzacyjne. Restrukturyzacja obejmuje zatem wszystkie wierzytelności powstałe do końca dnia poprzedzającego dzień otwarcia postępowania (odpowiednio dzień układowy), tj. zobowiązania podatkowe, zaległości podatkowe oraz odsetki za zwłokę od tych zaległości podatkowych (odsetki powstające za okres od dnia otwarcia postępowania restrukturyzacyjnego od zaległości podatkowych objętych restrukturyzacją są również wierzytelnościami poddanymi restrukturyzacji). Decydujący przy tym jest moment powstania wierzytelności, a nie data jej wymagalności.

Wierzytelności powstałe w dniu otwarcia postępowania restrukturyzacyjnego i później nie są objęte restrukturyzacją i powinny być zaspokajane na bieżąco w toku postępowania jak i po jego zakończeniu.

A czy urząd skarbowy ma prawo zaliczyć nadpłatę podatku powstałą po dniu układowym na poczet zaległości powstałych przed dniem układowym?

Pani Agato , nawiązując do powyższego wpisu – rozumiem , że mogę wystawić tytuły wykonawcze na zaległości po dniu układowym?