Mały słownik niejasnych pojęć.

Dzisiaj nieco lżejszy temat, ale jakże ważny :). Uczestnicy warsztatów online uzyskują odpowiedzi na nurtujące pytania zarówno w trakcie warsztatów, jak również poprzez kontakt mailowy w późniejszym terminie. Dla prawidłowego odczytania pytania i odpowiedzi istotne jest zdefiniowanie pojęć jakimi się posługujemy, często „przeskakując” z przepisów Ordynacji podatkowej do przepisów ustawy o postępowaniu egzekucyjnym w administracji z uwzględnieniem określeń używanych w potocznym znaczeniu.

I oto zestawienie kilku niejednoznacznych pojęć (w układzie alfabetycznym):

Deklaracja – w przypadku powoływania się na konkretny przepis z ustawy Ordynacja podatkowa, w którym użyto słowa „deklaracja” oznacza również informację, do której składania jest zobowiązany podatnik, czyli IN-1, IR-1 i IL-1, np. art. 80a § 1 ustawy Ordynacja podatkowa stanowiący, że deklaracja, w tym deklaracja składana za pomocą środków komunikacji elektronicznej, może być podpisana także przez pełnomocnika podatnika, oznacza że również informacja IN-1, IR-1 i IL-1 może być podpisana przez pełnomocnika.

Dłużnik – pojęcie z ustawy o postępowaniu egzekucyjnym w administracji. Ma zupełnie inne znaczenie niż w potocznym rozumieniu. Dłużnik to podmiot realizujący, na wezwanie organu egzekucyjnego, zajęcie wierzytelności. Może to być np. bank albo pracodawca podatnika. Dłużnikiem nie jest zalegający podatnik.

Osoba trzecia – pojęcie funkcjonujące w przepisach ustawy Ordynacja podatkowa, oznacza podmiot odpowiadający za zaległości podatkowe podatnika wraz z podatnikiem. Osoba trzecia w świetle ustawy Ordynacja podatkowa ma zupełnie inne znaczenie niż osoba trzecia w potocznym rozumieniu. Osobą trzecią nie jest osoba wpłacająca podatek w imieniu podatnika. Osobą trzecią jest np. rozwiedziony małżonek podatnika, wspólnik spółki cywilnej, jawnej, partnerskiej oraz komplementariusz spółki komandytowej albo komandytowo-akcyjnej, członek zarządu spółki z ograniczoną odpowiedzialnością, członek zarządu spółki akcyjnej.

Płatnik – pojęcie nie mające zastosowania w zakresie podatków i opłat realizowanych przez samorządowy organ podatkowy (wójta, burmistrza, prezydenta miasta). W świetle ustaw podatkowych każdy z podmiotów podlegających obowiązkowi podatkowemu jest podatnikiem. W zakresie podatków i opłat lokalnych nie ma podmiotu zobowiązanego do obliczenia i pobrania od podatnika podatku i wpłacenia go we właściwym terminie organowi podatkowemu, czyli jak definiują to przepisy ustawy Ordynacja podatkowa – płatnika. Płatnikiem nie jest wspólnota mieszkaniowa lub spółdzielnia mieszkaniowa w zakresie opłaty za gospodarowanie odpadami komunalnymi.

Zobowiązany – określenie używane przy wystawianiu upomnienie i tytułu wykonawczego oraz prowadzeniu czynności podejmowanych po wszczęciu postępowania egzekucyjnego. Zobowiązany w zakresie należności pieniężnych to inaczej zalegający z podatkami lub opłatami podatnik. Zgodnie z definicja zawartą ustawie o postępowaniu egzekucyjnym w administracji, zobowiązany to m.in. osoba prawna albo jednostka organizacyjna nieposiadającą osobowości prawnej albo osoba fizyczna, która nie wykonała w terminie obowiązku o charakterze pieniężnym.

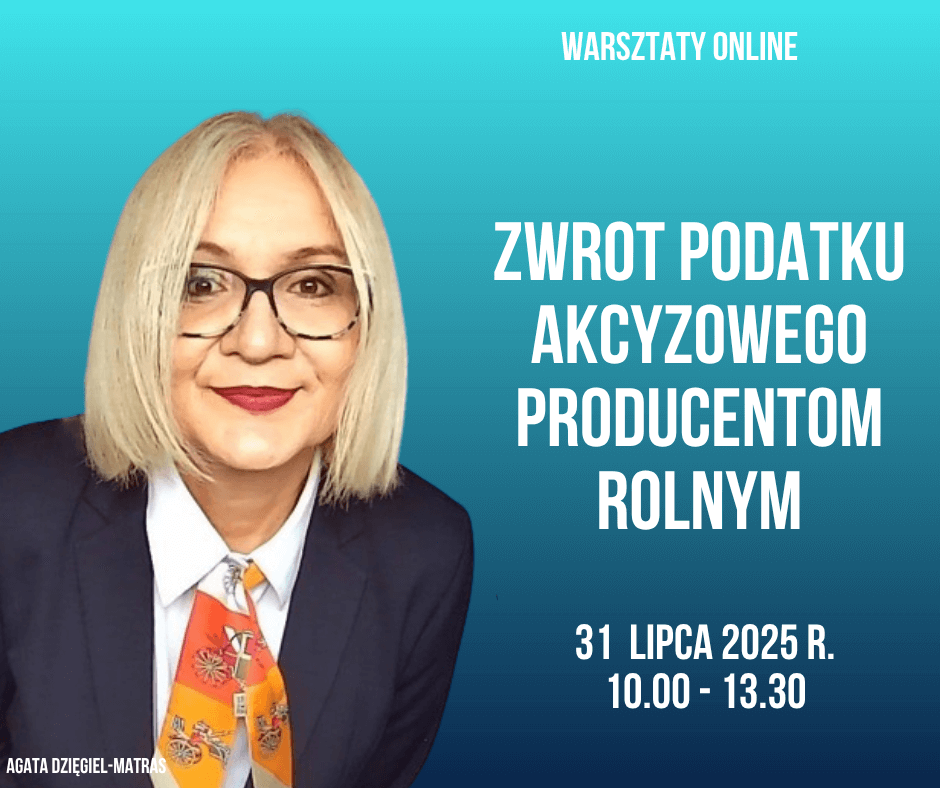

Zwrot podatku – to kolejne pojęcie nie mające zastosowania w zakresie podatków i opłat lokalnych. Zwrot podatku może być zaliczony np. na poczet zaległych zobowiązań podatkowych, ale dotyczy to zwrotu podatku VAT, a także innych form zwrotu podatku, ale przewidzianych w przepisach prawa podatkowego. W tym zakresie nie mieści się zwrot podatku akcyzowego zawartego w cenie oleju napędowego wykorzystywanego do produkcji rolnej, do którego zastosowanie mają przepisy Kodeksu postępowania administracyjnego.

W wyjaśnianiu pojęć wykorzystano następujące przepisy: art. 3 pkt 2, 5 i 7, art. 5, art. 8, art. 76, art. 76b, art. 107, art. 110, art. 115, art. 116 ustawy Ordynacja podatkowa oraz art. 1a pkt 3 i 20 ustawy o postępowaniu egzekucyjnym w administracji.