Decyzja dla osoby prawnej do 8,50zł?

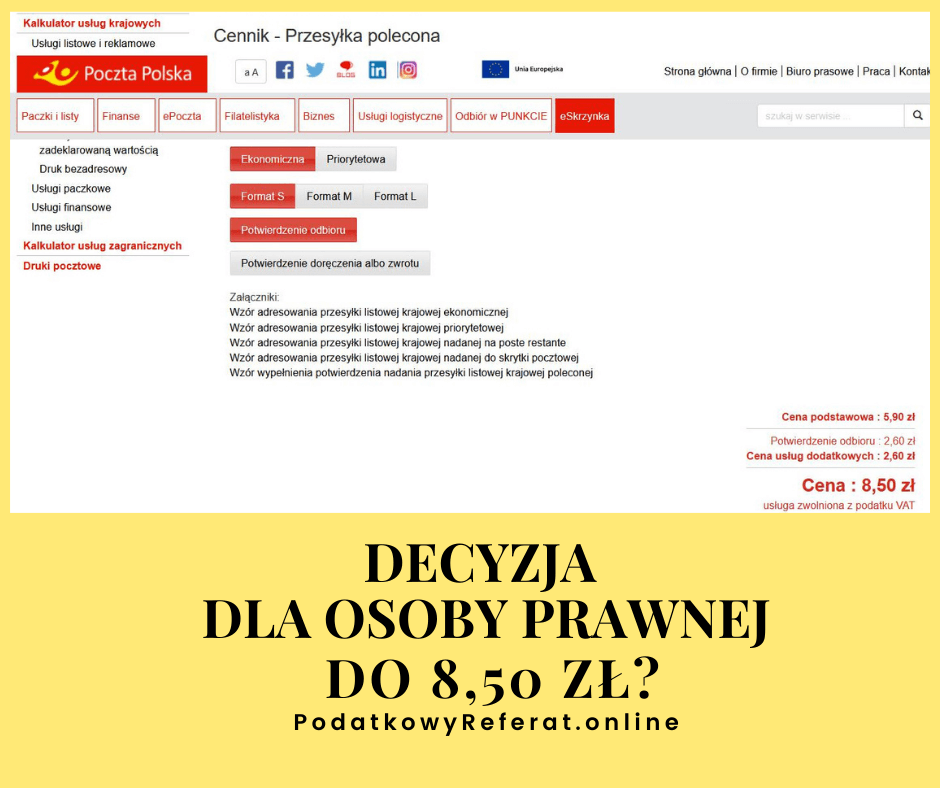

Otrzymałam pytanie dotyczące osoby prawnej, która nie wywiązała się z obowiązku złożenia deklaracji na podatek leśny przy wysokości zobowiązania podatkowego w kwocie 6 zł. Czy wówczas nie prowadzi się postępowania podatkowego celem określenia wysokości tego zobowiązania w decyzji? Wątpliwości osoby pytającej budziła kwestia zastosowania przepisu o braku obowiązku prowadzenia postępowania jeżeli wysokość zobowiązania podatkowego nie przekracza najniższych kosztów doręczenia przesyłki poleconej za potwierdzeniem odbioru, czyli 8,50 zł.

Konsekwencje upływu terminu złożenia deklaracji.

W dniu 15 stycznia i 31 stycznia upłynęły terminy składania deklaracji na: podatek rolny, podatek leśny i podatek od nieruchomości przez osoby prawne, jednostki organizacyjne, w tym spółki niemające osobowości prawnej, jednostki organizacyjne Krajowego Ośrodka Wsparcia Rolnictwa, a także jednostki organizacyjne Lasy Państwowe.

Obowiązkiem organu podatkowego jest prowadzenie, na podstawie art. 272 ustawy Ordynacja podatkowa, czynności sprawdzających mających na celu m.in. sprawdzenie terminowości składania deklaracji, stwierdzenia formalnej poprawności deklaracji oraz ustalenia stanu faktycznego w odniesieniu do danych przedstawionych w deklaracji.

W przypadku gdy deklaracja nie została złożona mimo takiego obowiązku albo w razie wątpliwości co do poprawności złożonej deklaracji organ podatkowy wzywa do jej złożenia albo do udzielenia wyjaśnień lub uzupełnienia deklaracji, stosownie do art. 274a ustawy Ordynacja podatkowa.

Jeżeli podatnik, mimo wezwanie nie złoży albo nie wyjaśni wątpliwości dotyczących deklaracji, organ podatkowy wydaje decyzję, w której określa wysokość zobowiązania podatkowego. Podstawą do takiego postępowania jest art. 21 § 3 ustawy Ordynacja podatkowa.

Bez podatku od osób fizycznych do 8,50 zł.

Jednocześnie przepisy art. 6 ust. 8a ustawy o podatkach i opłatach lokalnych, art. 6a ust. 6 ustawy o podatku rolnym oraz art. 6 ust. 3a ustawy o podatku leśnym stanowią, że nie wszczyna się postępowania, jeżeli wysokość zobowiązania podatkowego na dany rok podatkowy nie przekraczałaby, określonych na dzień 1 stycznia roku podatkowego, najniższych kosztów doręczenia w obrocie krajowym przesyłki poleconej za potwierdzeniem odbioru przez operatora wyznaczonego w rozumieniu ustawy – Prawo pocztowe. Najniższe koszty doręczenia przesyłki poleconej za potwierdzeniem odbioru na dzień 1 stycznia 2021 r. wynoszą 8,50 zł.

Wszczęcie postępowania jest niezbędne do powstania zobowiązania podatkowego. Rezultatem wszczętego postępowania jest decyzja organu podatkowego ustalająca wysokość zobowiązania, a jej doręczenie powoduje powstanie tego zobowiązania. Inaczej mówiąc, zobowiązanie podatkowe nie powstanie jeżeli nie zostanie wszczęte postępowanie. Brak wszczęcia postępowania w stosunku do podatników, których zobowiązanie podatkowe byłoby niższe niż 8,50 zł oznacza, że takie zobowiązanie podatkowe do kwoty 8,50 zł nie powstaje i na podatniku nie ciąży obowiązek zapłaty tego podatku (do 8,50 zł). Opisany tryb powstawania zobowiązania podatkowego w wyniku wszczęcia postępowania i doręczenia decyzji dotyczy podatku od nieruchomości, podatku rolnego i podatku leśnego od osób fizycznych.

Podatek od osób prawnych od 1 zł.

Natomiast zobowiązanie, które jest przedmiotem pytania jest zobowiązaniem o innym charakterze. Podatek leśny (podobnie jak podatek rolny i podatek od nieruchomości) od osób prawnych to zobowiązanie podatkowe powstające z dniem zaistnienia zdarzenia, z którym ustawa podatkowa wiąże powstanie takiego zobowiązania. Zobowiązanie to powstaje bez wszczynania postępowania i doręczania decyzji, a deklaracja składana przez podatnika jest jedynie dokumentem, w którym podatnik wskazuje ciążący na nim podatek do zapłaty. Jeżeli natomiast podatnik nie złoży deklaracji organ podatkowy wszczyna postępowanie i wydaje decyzję, w której określa wysokość zobowiązania podatkowego. Niemniej nie jest to decyzja, która stanowi o nowo powstałym zobowiązaniu, lecz jedynie dokument potwierdzający że na podatniku ciąży zobowiązanie, które powstało wcześniej, z mocy samego prawa. Oznacza to zatem, że przepisy art. 6 ust. 8a ustawy o podatkach i opłatach lokalnych, art. 6a ust. 6 ustawy o podatku rolnym oraz art. 6 ust. 3a ustawy o podatku leśnym nie mają zastosowania w przypadku zobowiązań podatkowych powstających z mocy prawa.

W przypadku gdy osoba prawna nie wywiązała się z obowiązku złożenia deklaracji na podatek leśny przy wysokości zobowiązania podatkowego w kwocie 6 zł organ podatkowy winien wszcząć postępowanie i wydać decyzję określającą wysokość tego zobowiązania podatkowego.

Taki tryb postępowania zapewnia również równość stosowania przepisów prawa w stosunku do osób prawnych, zarówno tych składających deklaracje na podatek rolny, podatek leśny i podatek od nieruchomości, jak również tych uchylających się od tego obowiązku.

Witam proszę mi powiedzieć co w sytuacji gdy osoba prawna nie złożyła deklaracji na podatek rolny a zobowiązanie podatkowe wynosi 0zł. Czy wówczas nie prowadzi się postępowania podatkowego celem określenia wysokości zobowiązania w decyzji?

Czyli, podatek poniżej 8.5 również powinien być opłacony przez osobę prawną? Mama sytuację, że os.prawna złożyła deklaracje, wykazała grunty ale w poz. wysokość zobowiązania wpisala 0.

Osoba prawna deklaruje i płaci podatek w każdej wysokości, również poniżej 8,50 zł.