Mała powtórka z odsetek za zwłokę.

W Dzienniku Ustaw z 16 kwietnia 2021 r. poz. 703 został opublikowany tekst jednolity rozporządzenia Ministra Finansów z dnia 22 sierpnia 2005 r. w sprawie naliczania odsetek za zwłokę oraz opłaty prolongacyjnej, a także zakresu informacji, które muszą być zawarte w rachunkach. Rozporządzenie stanowi przepis wykonawczy do ustawy Ordynacja podatkowa, obowiązuje 1 września 2005 r., a zmiany w treści zostały wprowadzone trzykrotnie (ostatnio w 2015 r.). Poniżej przypomnienie regulacji zawartych w rozporządzeniu, które mają zastosowanie do podatków i opłat lokalnych.

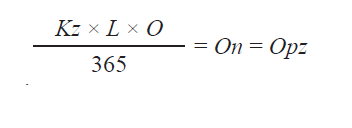

Wzór do naliczania odsetek za zwłokę (§ 2).

Odsetki za zwłokę są naliczane według wzoru:

gdzie poszczególne symbole i liczby oznaczają:

gdzie poszczególne symbole i liczby oznaczają:

Kz – kwotę zaległości,

L – liczbę dni zwłoki,

O – stawkę odsetek za zwłokę w stosunku rocznym,

365 – liczbę dni w roku,

On – kwotę odsetek,

Opz – kwotę odsetek po zaokrągleniu.

Dzień, do którego nalicza się odsetki za zwłokę (§ 4).

Odsetki za zwłokę są naliczane do dnia, włącznie z tym dniem:

- zapłaty podatku;

- wpłacenia podatku osobie uprawnionej do pobierania podatków;

- potrącenia;

- przeniesienia własności rzeczy lub praw majątkowych w związku z wykonaniem umowy, o której mowa w art. 66 § 2 ustawy;

- wpłacenia przez podatnika równowartości nienależnie otrzymanej kwoty nadpłaty oraz otrzymanego oprocentowania;

- zaliczenia nadpłaty wraz z jej oprocentowaniem na poczet zaległości podatkowej;

Odsetki za zwłokę od zaległości zahipotekowanych (§ 5).

Odsetki za zwłokę od zobowiązań podatkowych zabezpieczonych hipoteką lub zastawem skarbowym są naliczane do dnia upływu terminu przedawnienia zobowiązania podatkowego, włącznie z tym dniem.

Odsetki za zwłokę przy ulgach uznaniowych (§ 7 – § 10).

W razie złożenia podania o umorzenie odsetek za zwłokę od zaległości podatkowych, odsetki za zwłokę są naliczane do dnia wniesienia podania, włącznie z tym dniem. W przypadku wydania decyzji umarzającej odsetki za zwłokę dalsze odsetki za zwłokę od nieuregulowanej zaległości podatkowej są naliczane, począwszy od dnia następującego po dniu wniesienia podania.

Jeżeli decyzja odmawiająca umorzenia zaległości podatkowej została doręczona podatnikowi:

1) przed upływem dwóch miesięcy od dnia wniesienia podania, odsetki za zwłokę są naliczane, począwszy od dnia następującego po upływie terminu płatności podatku;

2) po upływie dwóch miesięcy od dnia wniesienia podania, dalsze odsetki za zwłokę są naliczane z wyłączeniem okresu od dnia następującego po dniu wniesienia podania do dnia doręczenia tej decyzji, włącznie z tym dniem.

Od zaległości podatkowych, których zapłata została odroczona lub rozłożona na raty, odsetki za zwłokę są naliczane do dnia wniesienia podania o odroczenie lub rozłożenie na raty zapłaty zaległości podatkowej, włącznie z tym dniem.

Jeżeli decyzja odmawiająca odroczenia terminu płatności lub rozłożenia na raty zapłaty podatku albo odmawiająca odroczenia lub rozłożenia na raty zapłaty zaległości podatkowej została doręczona podatnikowi:

1) przed upływem dwóch miesięcy od dnia wniesienia podania, odsetki za zwłokę są naliczane, począwszy od dnia następującego po upływie terminu płatności podatku;

2) po upływie dwóch miesięcy od dnia wniesienia podania, dalsze odsetki za zwłokę są naliczane z wyłączeniem okresu od dnia następującego po dniu wniesienia podania do dnia doręczenia tej decyzji, włącznie z tym dniem.

Opłata prolongacyjna – zasady naliczania (§ 11 – § 12).

Opłata prolongacyjna jest naliczana w przypadku:

1) wydania decyzji o odroczeniu terminu płatności lub o rozłożeniu na raty zapłaty podatku – od dnia następującego po upływie terminu płatności podatku;

2) wydania decyzji o odroczeniu lub rozłożeniu na raty zapłaty zaległości podatkowej – od dnia następującego po dniu, w którym złożono podanie w tej sprawie.

W przypadku wydania decyzji o rozłożeniu na raty zapłaty podatku lub zaległości podatkowej opłata prolongacyjna jest naliczana odrębnie od każdej raty przypadającej do zapłaty.

Opłata prolongacyjna jest naliczana za okres do dnia upływu odroczonego terminu płatności podatku lub zaległości podatkowej albo terminu zapłaty poszczególnych rat podatku lub zaległości podatkowej.

Zapłata odroczonego podatku lub zaległości podatkowej albo rozłożonego na raty podatku lub zaległości podatkowej, przed upływem terminu płatności, nie stanowi podstawy do obniżenia wysokości opłaty prolongacyjnej. Zapłata opłaty prolongacyjnej przed upływem terminu płatności nie stanowi podstawy do obniżenia jej wysokości.

Jaką należy przyjąć stawkę opłaty prolongacyjnej do obliczenia jej wysokości: decyzja o rozłożeniu na raty zaległości podatkowej – podanie wpł. w dniu 28.03.22 r., decyzja wydana w dniu 22.04.22 r. W czasie rozpatrywania podania zmieniła się stawka odsetek, od 7 kwietnia br. obowiązuje 12%, do 6 kwietnia – 10% . Czy zatem prawidłowe będzie 12% od dnia 29 III do dnia rozłożenia, czy przyjąć należy różną stawkę – w zależności od wysokości stawki odsetek, jaka obowiązywała po dniu złożenia wniosku? Z góry dziękuję za pomoc xxx

Osoba prawna powinna wpłacić podatek do 15 maja-sobota. Wpłaca 17 maja- poniedziałek. Czy powinny być naliczone odsetki? Proszę o podpowiedź.

Jeżeli termin płatności przypada w sobotę np. 15 maja to termin ten przesuwa się na pierwszy dzień roboczy 17 maja – art. 12 par. 5 Ordynacji podatkowej. Zatem wpłata 17 maja jest wpłatą w terminie, bez odsetek.