Polecenie Księgowania – co to jest i kiedy stosować?

Każda operacja gospodarcza, jaka ma miejsce w organie podatkowym jednostki samorządu terytorialnego, podlega zapisowi w księgach rachunkowych w określony przepisami prawa sposób. Organy podatkowe jednostek samorządu terytorialnego prowadzą ewidencję księgową podatków w ramach ewidencji księgowej urzędu jako jednostki budżetowej zgodnie z ustawą rachunkowości, z uwzględnieniem zasad określonych w ustawie o finansach publicznych.

Symboliczny Pomnik – Nieznanego Żołnierza (z 1910 r.) przed Pomnikiem Grunwaldzkim

Zapis wyłącznie na podstawie dowodu księgowego.

Zgodnie z art. 20 ust. 1 ustawy o rachunkowości, do ksiąg rachunkowych okresu sprawozdawczego należy wprowadzić, w postaci zapisu, każde zdarzenie, które nastąpiło w tym okresie sprawozdawczym. Stosownie do art. 20 ust. 2 ustawy o rachunkowości podstawą zapisów w księgach rachunkowych są dowody księgowe stwierdzające dokonanie operacji gospodarczej.

Rodzaje dowodów księgowych.

Dowody księgowe dzielą się na (art. 20 ust.2 ustawy o rachunkowości):

- zewnętrzne obce – otrzymane od kontrahentów;

- zewnętrzne własne – przekazywane w oryginale kontrahentom;

- wewnętrzne – dotyczące operacji wewnątrz jednostki.

Podstawą zapisów mogą być również sporządzone przez jednostkę dowody księgowe:

- zbiorcze – służące do dokonania łącznych zapisów zbioru dowodów źródłowych, które muszą być w dowodzie zbiorczym pojedynczo wymienione,

- korygujące poprzednie zapisy.

Regulacje dla organów podatkowych.

Zasady prowadzenia ewidencji podatków i opłat określa rozporządzenie Ministra Finansów z dnia 25 października 2010 r. w sprawie zasad rachunkowości oraz planów kont dla organów podatkowych jednostek samorządu terytorialnego (Dz. U. Nr 208, poz. 1375).

Dowody wewnętrzne.

Dowody księgowe do dokumentowania operacji przypisów, odpisów, wygaśnięcia zobowiązania oraz zwrotów wskazuje § 4 ust. 1 -3 rozporządzenia. Zgodnie natomiast § 4 ust. 4 rozporządzenia, jeżeli w przepisach nie wskazano sposobu dokumentowania operacji księgowej wówczas do udokumentowania służą dowody wewnętrzne, w szczególności noty księgowe. Dowodem wewnętrznym jest również Polecenie Księgowania (PK).

Stosowanie Polecenia Księgowania.

Sporządzenie Polecenia Księgowania stosuje się w przypadku:

- ewidencjonowania zbiorczych sum wynikających z różnych zestawień źródłowych dokumentów księgowych (np. polecenie księgowania służące do ujmowania w ewidencji księgowej zbiorczego przypisu podatku od nieruchomości w ewidencji syntetycznej),

- korygowania błędnych zapisów w księgach rachunkowych (storno),

- ewidencjonowania w księgach rachunkowych operacji, które nie są dokumentowane za pomocą specjalnie przeznaczonych do tego celu dowodów źródłowych.

Przykład dokumentowania za pomocą PK zapisów, które nie mogą być udokumentowane za pomocą innych dokumentów źródłowych:

Zgodnie z art. 27a ustawy o postępowaniu egzekucyjnym w administracji, w tytule wykonawczym wykazuje się należności pieniężne po zaokrągleniu do pełnych dziesiątek groszy. Różnice występujące w końcowym rozliczeniu kwot uzyskanych z egzekucji, wynikające z zaokrąglenia, traktuje się odpowiednio jako kwoty należne albo umorzone z mocy prawa. Zatem, kwotę będącą różnicą pomiędzy kwotą należną w TW a kwotą przypisu na koncie podatnika należy przypisać na koncie podatnika jako kwotę należną, stosując do zapisu Polecenie Księgowania (przypis na koncie podatnika wynikający z zaokrąglenia nie może być udokumentowany ani deklaracją ani decyzją). Podobnie, kwotę będącą różnicą pomiędzy kwotą przypisu na koncie podatnika a kwotą należną w TW należy odpisać na koncie podatnika jako umorzenie z mocy prawa, stosując do zapisu Polecenie Księgowania (odpis na koncie podatnika wynikający z zaokrąglenia w postaci umorzenia nie może być udokumentowany decyzją).

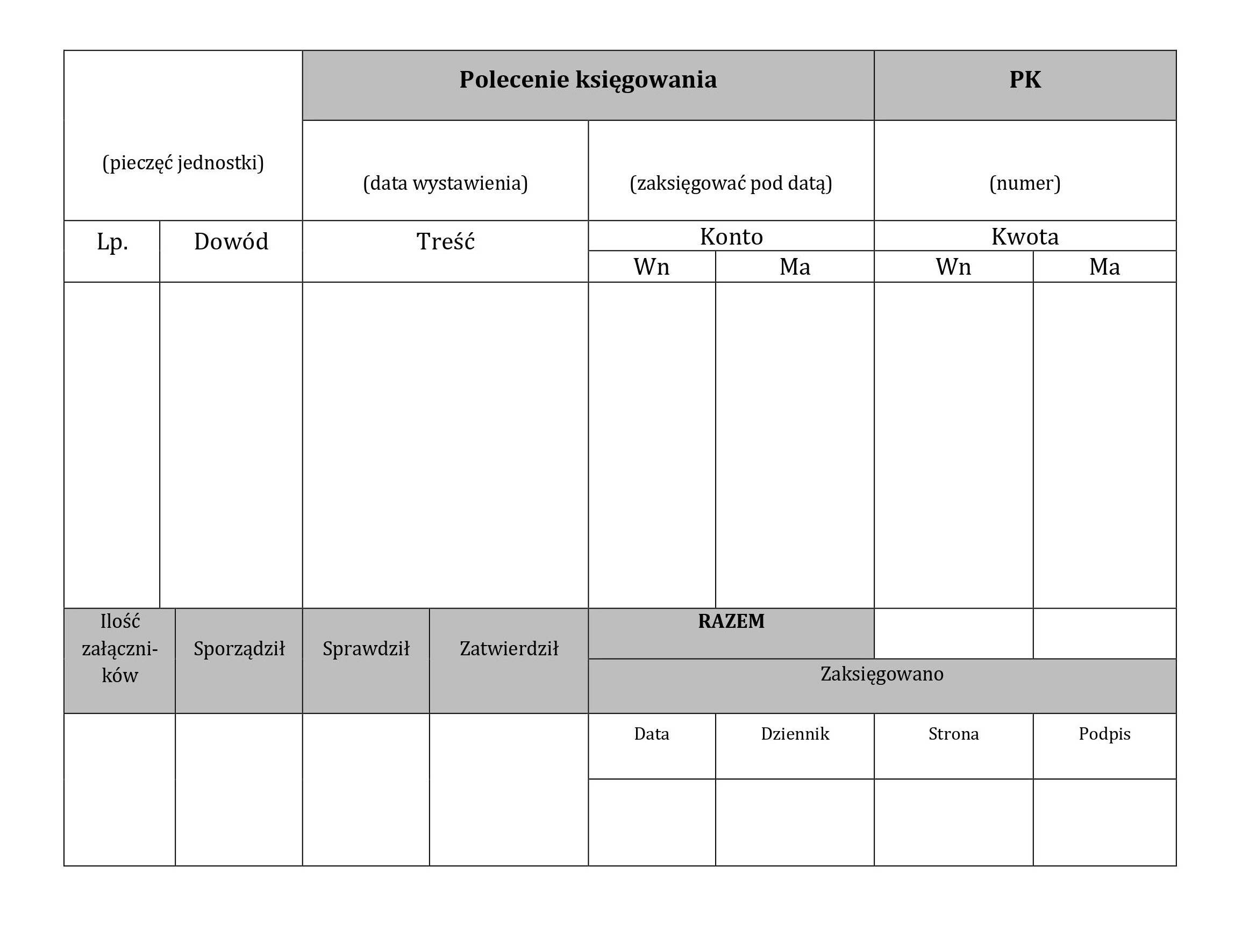

Elementy Polecenie Księgowania.

Przepisy prawa nie określają wzoru polecenia księgowania. Polecenie księgowania powinno zawierać:

- określenie rodzaju dowodu (polecenie księgowania – PK),

- wskazanie numeru identyfikacyjnego,

- określenie strony (nazwa, adres) dokonującej operacji gospodarczej,

- datę wystawienia PK,

- datę, pod którą należy dokonać księgowania,

- dowód (wskazanie dokumentu, którego dotyczy polecenie),

- treść dotyczącą zdarzenia,

- symbol konta, stronę (Wn lub Ma) i kwotę do księgowana,

- sumę kwot obrotów po stronie Wn i Ma,

- liczbę załączników (PK należy sporządzić w jednym egzemplarzu),

- podpis osoby sporządzającej, sprawdzającej, zatwierdzającej i księgującej.

Wątpliwości i pytania.

- Czy do przypisu opłaty za gospodarowanie odpadami komunalnymi w przypadku zmiany stawki opłaty i doręczenia właścicielowi nieruchomości zawiadomienia wysokości opłaty za gospodarowanie odpadami komunalnymi służy polecenie księgowania czy zawiadomienie?

Odpowiedź:

Zawiadomienie nie stanowi podstawy do przypisu w księgach rachunkowych na podstawie § 4 ust. 1 rozporządzenia w sprawie zasad rachunkowości oraz planów kont dla organów podatkowych jednostek samorządu terytorialnego (pismo Regionalnej Izby Obrachunkowej w Bydgoszczy nr RIO – KF – 432 – 1/2016 z 3.08.2016 r.). W świetle tego przepisu do dokumentowania przypisu i odpisu opłaty za gospodarowanie odpadami komunalnymi służą dokumenty: deklaracji o wysokości opłaty za gospodarowanie odpadami komunalnymi (pierwsza deklaracja, nowa deklaracja, korekta deklaracji) oraz decyzji o wysokości opłaty za gospodarowanie odpadami komunalnymi (wydanej na podstawie art. 6o ust. 1 i art. 6ka ust. 3 ustawy o utrzymaniu czystości i porządku w gminach).

Dokumentem powodującym powstanie czy zmianę wysokości przypisu może być również zawiadomienie pod warunkiem, że zostało wskazane w polityce rachunkowości jako inny dokument wewnętrzny (zastępczy) jako dokument stanowiący podstawę przypisu (§ 4 ust. 4 rozporządzenia w sprawie zasad rachunkowości oraz planów

kont dla organów podatkowych jednostek samorządu terytorialnego w związku z art. 20 ust. 2 pkt 3 i ust. 3 pkt 2 ustawy o rachunkowości) (pismo Regionalnej Izby Obrachunkowej w Bydgoszczy z 30.03.2018 r. nr RIO KF-432-1/2018).

- Jeśli podatnik złoży wniosek o przeksięgowanie nadpłaty na inną kartę podatkową czy w takim przypadku należy użyć polecenia księgowania? Czy przeksięgowanie nadpłaty z indywidualnej kartoteki podatnika na kartotekę we współwłasności również należy udokumentować poprzez PK?

Odpowiedź:

Dokumentem do wygaśnięcia zobowiązania podatkowego wskutek zaliczenia nadpłaty na poczet zaległości podatkowych albo bieżących zobowiązań podatkowych jest postanowienie o zaliczeniu nadpłaty, co wynika z § 4 ust. 2 pkt 5 rozporządzenia w sprawie zasad rachunkowości oraz planów kont dla organów podatkowych jednostek samorządu terytorialnego. Dotyczy to zarówno zaliczenia nadpłaty danego podatku na zaległość podatkową i bieżące zobowiązanie w innym podatku, jak również zaliczenia nadpłaty w tym samym podatku, np. na zaległość podatkową i bieżące zobowiązanie w podatku z tytułu współwłasności. Jedynie w przypadku, gdy z polityki rachunkowości wynika, że postanowienia o zaliczeniu nadpłaty nie są wydawane (z uwagi na niewielkie kwoty nadpłaty) dokumentem do zapisu zaliczenia nadpłaty jest polecenie księgowania.

- Czy można dokonać odpisu zobowiązania wynikającego z deklaracji w sytuacji gdy po przeprowadzeniu czynności sprawdzających okaże się, że podatnik przestał być właścicielem, a także nie jest podmiotem faktycznie władającym nieruchomością ponieważ została już złożona deklaracja przez nowego właściciela. Czy w sytuacji gdy ustaje obowiązek podatkowy a nadal zobowiązanie ustalone jest w deklaracji należy wydać decyzję (?) czy można dokonać odpisu tego zobowiązania poprzez PK? Jeśli jednak decyzję to jaką (umarzającą postępowanie)? No i co istotne od jakiej daty – od momentu zbycia czy z bieżącym okresem mimo, że nowy właściciel od momentu nabycia deklaruje już zobowiązanie w opłacie.

Odpowiedź:

Tak, dokumentem do odpisu jest PK. Deklaracja jest dokumentem, który stanowi jedynie o wysokości zobowiązania, natomiast art. 6m ust. 1d wskazuje okres obowiązywania w tej wysokości zobowiązania. W przypadku, gdy podmiot zaprzestał być właścicielem nieruchomości w rozumieniu ucpg, nie można w ogóle mówić o istnieniu zobowiązania. Zgodnie z art. 21 OP, aby powstało zobowiązanie musi zaistnieć zdarzenie, z którym ustawa wiąże powstanie takiego zobowiązania (będzie to bycie właścicielem nieruchomości zamieszkałej albo nieruchomości niezamieszkałej, na której powstają odpady komunalne – art. 6h ucpg). Potwierdza to definicja przypisu z § 2 ust. 1 pkt 10 rozporządzenia w sprawie zasad rachunkowości oraz planów kont dla organów podatkowych jednostek samorządu terytorialnego – przypis to zobowiązanie stanowiące obciążenie właściciela. Nie ma zobowiązania – nie ma przypisu. Oznacza to, że w przypadku gdy podmiot zaprzestał być właścicielem nieruchomości w rozumieniu ucpg, nie powinno dokonywać się przypisu opłaty. Niemniej, upływ czasu oraz uzyskanie potwierdzonej informacji o fakcie zaprzestania bycia właścicielem nieruchomości skutkuje bardzo często zapisem w postaci przypisu, co wymaga w późniejszym okresie kolejnego zapisu, czyli odpisu celem doprowadzenia ksiąg rachunkowych do stanu rzetelnego. Ani przepisy ustawy o utrzymaniu czystości i porządku w gminach ani ustawy Ordynacja podatkowa nie wprowadzają reguł „zatrzymania” powstawania zobowiązania i obowiązku wydawania specjalnie przeznaczonego dla tego celu dowodu (poprzez wydanie jakiejś deklaracji czy wydanie decyzji – nie może być to decyzja o umorzeniu postępowania, bo żadne postępowanie nie zostało wszczęte, nie może być to decyzja o wygaśnięciu decyzji, bo nie ma spełnionej żadnej przesłanki z OP). Pozostaje zatem sporządzenie dokumentu PK z operacją odpisu od momentu zaprzestania bycia właścicielem nieruchomości (faktu potwierdzonego w dokumentach).

Takiego wytłumaczenia właśnie szukałam, dzięki!

🙂 Cieszę się, że mogłam pomóc 🙂

Dzień dobry,

Proszę o pomoc w kwestii skorygowania przypisu w podatku od środków transportowych za lata 2015-2018 r.

W dniu 21.05.2024 r. podjęłam informację z Centralnej Ewidencji Pojazdów i Kierowców, że podatnik od 2014 r. nie posiada jednego z pojazdów. Podatnik nie współpracuje z organem podatkowym, nie reaguje na wezwania, nie składa deklaracji ani korekt. Dlatego corocznie w drodze decyzji określana była wysokość podatku od środków transportowych. Czy można na podstawie PK odpisać podatnikowi wysokość podatku za lata 2015-2018 od konkretnego pojazdu? Zaznaczam, że podatnik nie reguluje podatku i prowadzona jest egzekucja. Bieg przedawnienia jest przerywany. US ściąga niewielkie kwoty.

A za lata 2019-2023 dokonać korekt decyzji?

pozdrawiam

W przypadku umorzenia zaległości podatkowej jednemu ze współwłaścicieli, pozostali współwłaściciele są dalej zobowiązani do zapłaty zaległości podatkowej. Jak odzwierciedlić to zdarzenie w ewidencji podatkowej, tak aby nie zmieniło się saldo na koncie podatkowym dla pozostałych współwłaścicieli tj. poprzez przypis techniczny, a następnie odpis/umorzenie ?

Dzień dobry.

Stosujemy PK do operacji pokrycia opłaty komorniczej – na jego podstawie przelewamy (wyrównujemy) podatnikowi potrąconą przez US kwotę opłaty komorniczej.

PK stosujemy też do zwrotów nadpłat (na jego podstawie wykonywany jest przelew do podatnika i odpowiednie zapisy księgowe) – ale zastanawiałem się, czy może nota księgowa nie byłaby odpowiedniejsza?